Se está à procura de um crédito habitação é provável que se questione se faz sentido contratar um crédito habitação com taxa fixa. O que é melhor? Taxa fixa ou taxa variável? E se já tem um crédito com taxa variável, fará sentido contratar uma taxa fixa? Neste artigo vamos ajudar a decidir qual a solução mais adequada ao seu caso concreto.

Como funcionam as taxas de juro no crédito habitação?

É simples compreender o funcionamento das taxas de juro. Na prática, as taxas de juro adaptam-se à realidade económica podendo funcionar como estímulos ao investimento ou como promotores da poupança. Em poucas palavras:

- Em momentos de crescimento económico as taxas de juro tendem a subir. Nestas alturas existe emprego, aumento de salários e um maior otimismo económico. O dinheiro fica mais escasso pelo que o seu preço sobe. A subida da taxa de juro torna a poupança mais rentável (depósitos a prazo, por exemplo) e torna o recurso ao crédito mais oneroso.

- Em momentos de crise económica assistimos a mais desemprego e à redução do consumo das famílias e investimento por parte das empresas. Nestas alturas, torna-se fundamental incentivar o consumo e o investimento, facto facilitado pela queda das taxas de juro (torna a poupança menos interessante e o investimento mais barato).

Como Prever A Evolução das Taxas De Juro?

Se compreender o mecanismo de funcionamento das taxas de juro é simples o mesmo não se pode dizer da evolução das taxas. As previsões económicas nunca estão certas pois assentam em fatores voláteis. Podemos estimar tendências mas prever com rigor é uma tarefa condenada ao fracasso.

Por exemplo, nos tempos que correm, as taxas de juro de mercado (EURIBOR) já iniciaram uma trajetória de descida e surgem as dúvidas sobre a sua rapidez ou até quanto é que baixam. Nesta altura percebemos que teremos de assumir riscos ou optar pela estabilidade (proteger-nos da variação das taxas de juro). E aqui temos o dilema entre escolher uma taxa fixa ou uma taxa variável. O que escolher?

Como escolher taxa fixa ou taxa variável?

Os contratos de crédito habitação a taxa fixa são mais populares noutras paragens na Europa e no Mundo. Em Portugal temos preferido as taxas variáveis, especialmente porque são taxas mais baixas (no curto prazo) o que implica em prestações mais baixas (também no curto prazo).

A escolha entre as modalidades de taxa fixa e taxa variável é uma escolha:

- Financeira – Fundamentalmente a diferença entre taxas de juro e a sua evolução;

- Emocional – Podemos gostar mais ou menos de ter dívidas o que pode condicionar a nossa opção por motivos não financeiros.

Taxa Variável Para Quem Quer Arriscar

Se é das pessoas que gosta de arriscar e que não exige estabilidade poderá sempre optar por um crédito habitação a taxa variável. A taxa variável tem a vantagem de se adaptar ao contexto económico, como vimos acima. Em momentos de crescimento económico irá pagar mais, mas o seu rendimento deverá aumentar também. Por outro lado, quando rebenta a crise assistimos a uma queda expressiva das taxas de juro e a uma redução das prestações com créditos (o que nos liberta rendimento para fazer face a outras despesas). Infelizmente, podemos ter momentos de subida de taxas muito rápidos o que faz com que seja mais difícil ajustar o seu orçamento à nova prestação.

Taxa Fixa Para Quem Quer Estabilidade

Existem pessoas que valorizam muito a estabilidade e a previsibilidade das suas despesas. Para a gestão do orçamento familiar é muito mais fácil contar sempre com a mesma prestação e não ser influenciado pelos humores da economia. Resta perceber a que custo, pois as prestações mensais das taxas fixas tendem a ser bastantes mais elevadas do que as taxas variáveis, pelo menos no curto prazo. Aliás, este é o motivo que justifica o facto da maioria das pessoas ter preferido as taxas variáveis em Portugal, simplesmente porque a prestação de curto prazo era mais baixa na taxa variável.

Taxa Fixa É Mais Elevada Do Que a Taxa Variável

Para fixar uma taxa de juro irá ter de pagar mais no curto prazo. A expetativa será que a taxa de juro suba a ponto de superar a taxa contratada. O problema é que as taxas de juro de longo prazo são bastante mais elevadas do que as taxas de curto prazo porque a incerteza é superior. Logo, o banco terá de exigir uma taxa maior para mitigar este risco.

Imagine que contrata uma taxa de juro a 10 anos que é 2 pontos percentuais superior à taxa variável. Tem de esperar que as taxas de mercado subam bastante mais do que 2 pontos percentuais e rapidamente para que a operação compense financeiramente. Adicionalmente, como a dívida é maior nos primeiros anos (e cairá nos últimos), o prejuízo financeiro é ainda maior.

Taxa Fixa é mais segura

Gostamos de olhar para a taxa fixa como uma taxa mais segura. Se quisermos, podemos considerar a referida diferença de prestação entre a taxa fixa e a taxa variável como o custo do seguro. É esse o valor que pagamos pelo conforto de saber que a nossa prestação nunca irá aumentar. Mas por algum motivo, as pessoas não gostam de seguros…

O que precisa para tomar a melhor decisão financeira?

Para tomar a melhor decisão tendo apenas por base a componente financeira, teremos de considerar algumas variáveis:

- Taxa Fixa Contratada – Fixamos a taxa no momento inicial, idealmente para a duração do contrato. Fuja das taxas mistas pois reúnem num mesmo contrato tudo o que existe de mau num contrato a taxa fixa e a taxa variável;

- Taxa Variável Contratada (spread e indexante);

- Evolução do Indexante – É aqui que fazemos futurologia pois é impossível prever a evolução da taxa EURIBOR. Falamos em conhecer a rapidez de convergência entre as duas taxas e o nível máximo que a taxa EURIBOR pode atingir.

Perceber o ponto de convergência

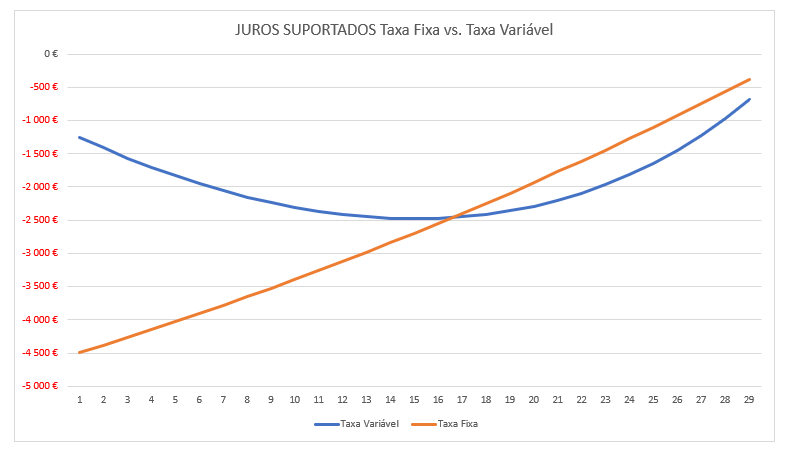

O ponto de convergência ou de indiferença entre as duas taxas de juro é fundamental para a sua tomada de decisão. É o ano em que a taxa de juro variável iguala a taxa de juro fixa. Por outras palavras, é o prazo a partir do qual começa a compensar termos optado pela taxa fixa. Quanto mais rápida for atingida a convergência mais interessante a opção pela taxa fixa.

De notar que a taxa fixa evita um risco que está subjacente à evolução das taxas. Na prática, a taxa de juro que pagamos num crédito não deverá baixar de 0%, ao passo que pode atingir valores muito elevados (o céu é o limite… teoricamente). Logo, ao contratar a taxa fixa evita taxas de juro muito elevadas.

Exemplo – Crédito de €250.000 a 30 anos

Naturalmente que estas diferenças são mais sentidas quanto maior for o capital inicial do contrato, embora percentualmente a conclusão seja idêntica.

Qual O Prazo da Taxa Fixa No Crédito Habitação Em Portugal?

Do exposto acima, fica claro que para beneficiar financeiramente da decisão é preciso uma subida forte das taxas de juro. Infelizmente, os bancos que fazem contratos de crédito habitação a taxa fixa tendem a fixar taxas para prazos reduzidos – tipicamente 5 ou 10 anos. Se o seu objetivo é beneficiar efetivamente desta estabilidade, deverá procurar contratos com taxa fixa ao longo de todo o contrato. Aí estará mesmo protegido.

E Atualmente Vale a Pena Fixar A Taxa de Juro?

Como sabemos, as taxas de juro de mercado têm vindo a cair nos últimos meses. Depois de meses a aumentar, estamos agora num ambiente económico que pede a descida de taxas de juro. Não sabemos a rapidez da redução de taxas por parte do Banco Central Europeu e não sabemos até quanto podem descer. Sabemos, contudo, que não deverão voltar a valores negativos ou muito próximos de zero.

Por outro lado, vivemos um momento de grande competição entre bancos para a captação de crédito habitação, o que deverá levar a reduções dos spreads praticados. Se no passado tínhamos spreads perto de 2%, hoje conseguimos contratar spreads abaixo de 1% e nada nos diz que estes não deverão cair para baixo de 0.5%.

Dito isto, a sua decisão terá de considerar:

- Quero estabilidade ou quero aproveitar as prestações baixas?

- Tenho espaço no orçamento familiar para pagar uma prestação mais elevada? E por quanto tempo?

- Qual o prazo máximo que o meu banco proporciona?

O Que Decidir? Taxa Fixa Ou Taxa Variável?

No momento atual, a resposta é… nenhuma. A melhor solução nos dias que correm passa por contratar créditos com taxa mista. E o que é a taxa mista? A taxa mista é um contrato em que durante um período de 2 a 5 anos temos uma taxa fixa, passando depois a taxa variável.

Porque é a taxa mista mais adequada? Porque a oferta de taxa mista no crédito habitação que é praticada nos dias de hoje implica um spread negativo. Sugerimos que leia a nossa análise sobre crédito habitação taxa mista e que tire as suas conclusões.

Ainda tem dúvidas?

Se ainda tem dúvidas sobre qual a melhor solução de crédito para o seu caso específico, sugerimos que preencha o simulador de crédito habitação para ser contactado por um dos nossos consultores especialistas. Se preferir, contacte-nos diretamente.

2 Comments