Esperemos que o título do artigo tenha chamado a atenção pois queremos mostrar-lhe algo que poucas pessoas conhecem e que pode servir de mote a que comece a poupar muito dinheiro com pequenas mudanças de comportamentos. Existe um custo escondido no crédito habitação que deve conhecer para atacar rapidamente!

Os custos escondidos do crédito habitação

Temos dedicado bastantes artigos a alertar para os custos escondidos no crédito habitação. Bem, são escondidos para os mais desatentos, na medida em que a informação é sempre disponibilizada aos clientes antes da escritura. No entanto, são muitas as pessoas que na contratação de um crédito habitação se focam apenas no spread contratado. E isto é bastante errado pois, como sabemos, o custo de um crédito é muito mais do que o pagamento de capital e juros e engloba os custos com seguros e comissões diversas.

Uma das estratégias ou dicas que apresentamos é que analisemos o montante total imputado ao cliente (MTIC) e a TAEG, que é o valor do custo total transformado em taxa de juro. Agora, estas duas variáveis escondem outra realidade. Na prática, alguns custos do contrato fazem-se sentir mais no início e outras mais no final. Por exemplo, a comissão de avaliação de €200 sobre um montante de crédito de €150.000 é apenas 0.13%. No entanto, um prémio de seguro de vida na fase mais adiantada do contrato poderá ser facilmente €1523 para um capital de €39.124 (simulação que apresentaremos já de seguida), ou seja, 3.9% do montante total em dívida.

Afinal quanto é que custa o seu seguro de vida?

Na análise que vamos fazer, comparámos dois casais com idades distintas. No primeiro caso, temos um casal com 32 e 35 anos e no segundo caso um casal com 46 e 49 anos. Em ambos os casos considerámos um capital de €150.000.

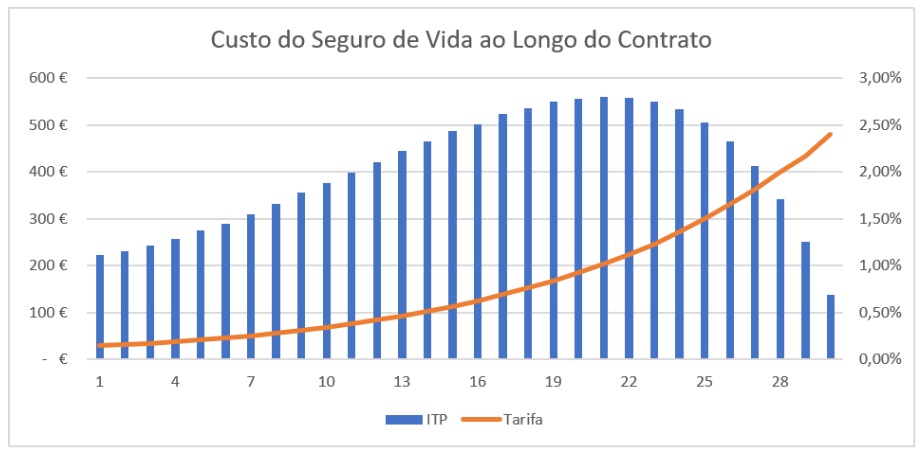

Caso 1:

Como é possível verificar neste primeiro caso, um casal jovem tem um custo associado ao seguro de vida crédito relativamente contido (coluna azul). Como sabemos, o valor do prémio do seguro é composto pela probabilidade de sinistro (aumenta com a idade) e o capital em dívida (cai ao longo do contrato). Neste caso, a amortização de capital acaba por andar de mãos dadas com o aumento do risco do seguro, fazendo com que o prémio evoluía de forma contida e linear, se bem que na segunda metade do contrato acelera um pouco. Como vemos, no início do contrato o custo é inferior a 0.5% ao ano e sobe para perto de 2.5% no final do contrato.

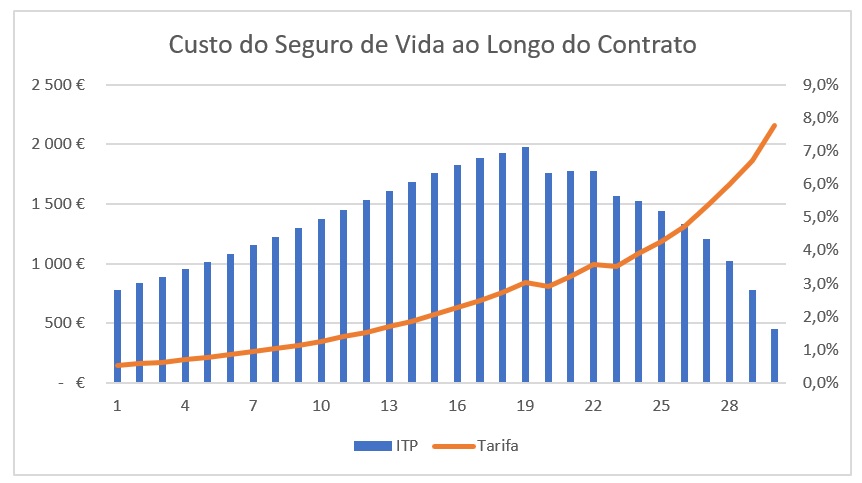

Caso 2:

O segundo caso é mais preocupante. Como as pessoas seguras já não são tão novas, têm uma evolução bastante mais rápida. Se no início o prémio do seguro representa menos de 1% do capital em dívida, na fase mais adiantada chega a representar quase 8% do valor em dívida. De notar, ainda, que neste gráfico os prémios caem mais rapidamente ao final do ano 19 pois existe uma idade limite para permanecer com a cobertura ITP. Ou seja, a partir do ano 19 uma das pessoas seguras passa a ter cobertura de IAD, o que faz com que a comparação seja enviesada. Fosse manter ITP o prémio crescia ainda mais rapidamente.

Como baixar o custo com o seguro de vida crédito?

- Como percebemos, o custo do seguro de vida é tanto maior quanto maior for o capital em dívida e a idade da pessoa segura. Adicionalmente, diferentes companhias de seguros têm diferentes tarifas. Logo, para baixar o custo com o seguro de vida do seu crédito, sugerimos:

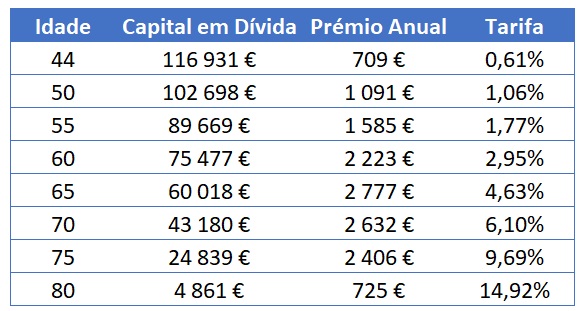

- Reduza o preço no início do contrato, escolhendo companhias de seguro especialistas. Neste campo, teremos todo o gosto em ajudar a obter as melhores coberturas ao melhor preço. Se fizermos um exercício semelhante numa companhia não especialista, o custo é ainda mais expressivo, como podemos ver na tabela abaixo:

Figura – Evolução do peso do seguro no seu crédito habitação

- Pondere em fazer acompanhar o capital seguro do capital em dívida. Caso queira uma maior cobertura, poderá manter o capital seguro constante. Tendo um custo superior irá, no entanto, estar mais protegido (e a tarifa do seguro de vida crédito é mais baixa do que um seguro de vida tradicional);

- Escolha a cobertura mais adequada às suas necessidades. Por exemplo, se está reformado não faz sentido ter a cobertura de ITP, embora alguns bancos assim o exijam (estará a pagar por algo que não tem cobertura);

- Pondere transferir o seu crédito habitação para um banco que lhe permita fazer os seguros noutra companhia sem um agravamento no spread. Sim, há bancos que não o penalizam por fazer o seguro fora. Se quiser saber qual o melhor banco para o crédito habitação…

- Foque-se na redução do endividamento o quanto antes. Se numa idade mais jovem tendemos a ter menos disponibilidade financeira, à medida que os filhos saem de casa poderemos ter maior liquidez para amortizar o crédito. Neste caso, não se esqueça de comunicar a amortização à companhia de seguros.

Já viu o peso que o seguro de vida crédito tem no total do valor em dívida? É o preço a pagar pela segurança financeira da nossa família, mas ajuda-nos a colocar as despesas em contexto. Este custo “escondido” acaba por ser muito pesado e pode justificar uma redução mais rápida do montante em dívida.

Não é obrigatório ter o Seguro de Vida no seu Banco

E pode poupar até 60% todos os meses.