Quer melhorar a gestão das suas finanças pessoais e não sabe por onde começar? Começou a ganhar dinheiro e quer garantir que otimiza a gestão do seu dinheiro? Neste artigo apresentamos um guia completo de gestão de finanças pessoais, para que o ajudemos a tirar melhor partido do seu dinheiro.

Índice:

- O que são finanças pessoais e por que são tão importantes?

- Estruturar um orçamento familiar eficaz

- Regras de ouro para uma boa vida financeira

- Ferramentas e recursos para gerir finanças pessoais

- Estratégias para uma vida financeira equilibrada

- Como identificar problemas nas finanças pessoais

- Pilares do sucesso financeiro

- Conclusão

O que são finanças pessoais e por que são tão importantes?

Muitas vezes olhamos para a gestão do dinheiro como algo complexo. Por vários motivos podemos achar que não temos competências de gestão de finanças pessoais. No entanto, bem ou mal, já vamos tendo experiência em gerir um orçamento familiar ou mesmo em poupar ou investir o dinheiro. Mas porque é que é importante aprofundar os seus conhecimentos? E em que campos?

Definição e impacto na vida financeira

A gestão de finanças pessoais envolve a tomada de decisões financeiras em 4 grandes pilares:

- Consumo – As decisões financeiras que tomamos com mais frequência e que costumam gerar maior descontrolo. Desde que acordamos até nos deitarmos (e até quando sonhamos) somos confrontados com decisões de consumo. Aliás, o apelo do marketing é brutal, colocando em conflito a razão (que deve nortear as decisões) e a emoção (que manda, efetivamente).

- Poupança & Investimento – Colocamos estes dois objetivos num único, embora sejam distintos. Falamos de decisões de preservação de património (poupança) e da sua rentabilização (investimento). Estas decisões são importantes, especialmente em cenários de elevada inflação que tira valor ao nosso salário.

- Crédito – As decisões de crédito costumam ter grandes impactos num país altamente endividado como o nosso. Falamos de opções diversas como a escolha do melhor crédito habitação, a consolidação de créditos ou a utilização correta do cartão de crédito ou da conta ordenado.

- Fiscalidade – Um pilar menos referido mas que é muito importante, dada a omnipresença do Estado nas nossas finanças pessoais. É fundamental dominar a lei fiscal para garantir que pagamos os impostos devidos e nada mais.

Benefícios de uma boa gestão financeira para o presente e futuro

Uma correta gestão de finanças pessoais é fundamental para o nosso sucesso. É certo que o dinheiro é um meio importante para atingirmos objetivos, mas não é o objetivo em si mesmo. Dito isto, é fundamental que se perceba que uma gestão incorreta do dinheiro está associada, entre outros:

- Divórcio;

- Fraca Autoestima;

- Ansiedade e depressão;

Assim, melhorar a gestão do nosso dinheiro terá um impacto muito relevante na nossa saúde e felicidade. Pela positiva, ter sucesso financeiro abre-nos a porta ao atingimento de objetivos, segurança, educação, felicidade, entre muitos outros.

Como começar a organizar as suas finanças pessoais?

Como verá de seguida, começar a gerir eficazmente o seu dinheiro não é complexo. Não significa que seja fácil, pois envolve mudanças de hábitos e de postura face ao consumo, ao presente e ao futuro. No entanto, com uma estratégia correta, atingirá os seus objetivos.

Estruturar um orçamento familiar eficaz

O orçamento familiar é uma das mais importantes ferramentas de gestão de finanças pessoais. Dada a sua importância, sugerimos que leia o Guia do Orçamento Familiar que escrevemos para si. Neste guia verá para que serve o orçamento e porque é que tem de saber para onde vai o seu dinheiro. E não se preocupe, não defendemos que ande de papel e caneta a apontar todas as despesas, porque sabemos que isso não resulta!

A importância da poupança

Um dos pontos centrais de qualquer orçamento familiar é o papel da poupança. Não somos adeptos da poupança sem sentido, mas antes da criação de uma postura de poupança e de corte de custos. Para pouparmos teremos de cortar custos e de mudar alguns hábitos. Mas defendemos que o consumo e a poupança refletem atitudes perante a vida. Sendo certo que uma parte importante do consumo se destina a bens essenciais, também é certo que encontramos sempre espaço para gastar em bens supérfluos e despesas que são demasiado elevadas para as possibilidades do nosso orçamento. E nestas, podemos cortar.

Não defendemos que devemos viver demasiadamente preocupados com o dinheiro, mas isso não significa que não nos preocupemos em melhor gerir as finanças pessoais. Neste contexto, a poupança assume-se como uma postura que nos ajudará a atingir os nossos objetivos de futuro, que sugerimos que identifique com critério e rigor.

Porque fazer fundo de emergência.

Sabia que muitos dos casos de problemas financeiros que nos vêm pedir apoio são motivados pela ausência de pequenas poupanças? Quando temos a necessidade de despesas urgentes, como o arranjo do carro, uma baixa ou um tratamento bancário mais dispendioso, vamos ter de encontrar dinheiro. Por norma, usamos as facilidades de crédito mais fáceis, como o cartão de crédito ou o descoberto da conta ordenado. Tendo um orçamento familiar apertado, no mês seguinte entramos logo em défice e o problema avoluma-se.

O fundo de emergência serve para despesas urgentes e inesperadas. Dependendo da sua realidade profissional e familiar, este poderá ter um valor mais ou menos elevado, não sendo possível generalizar. Se não tem qualquer poupança para emergências, sugerimos que comece com 1.000€. Para muitas famílias pode ser pouco e para outras pode ser uma fortuna. Em todos os casos, é um valor que permite acautelar a maioria das emergências.

E já agora, uma emergência é algo que não podemos prever. O seguro automóvel ou o pagamento da quota do condomínio não são emergências.

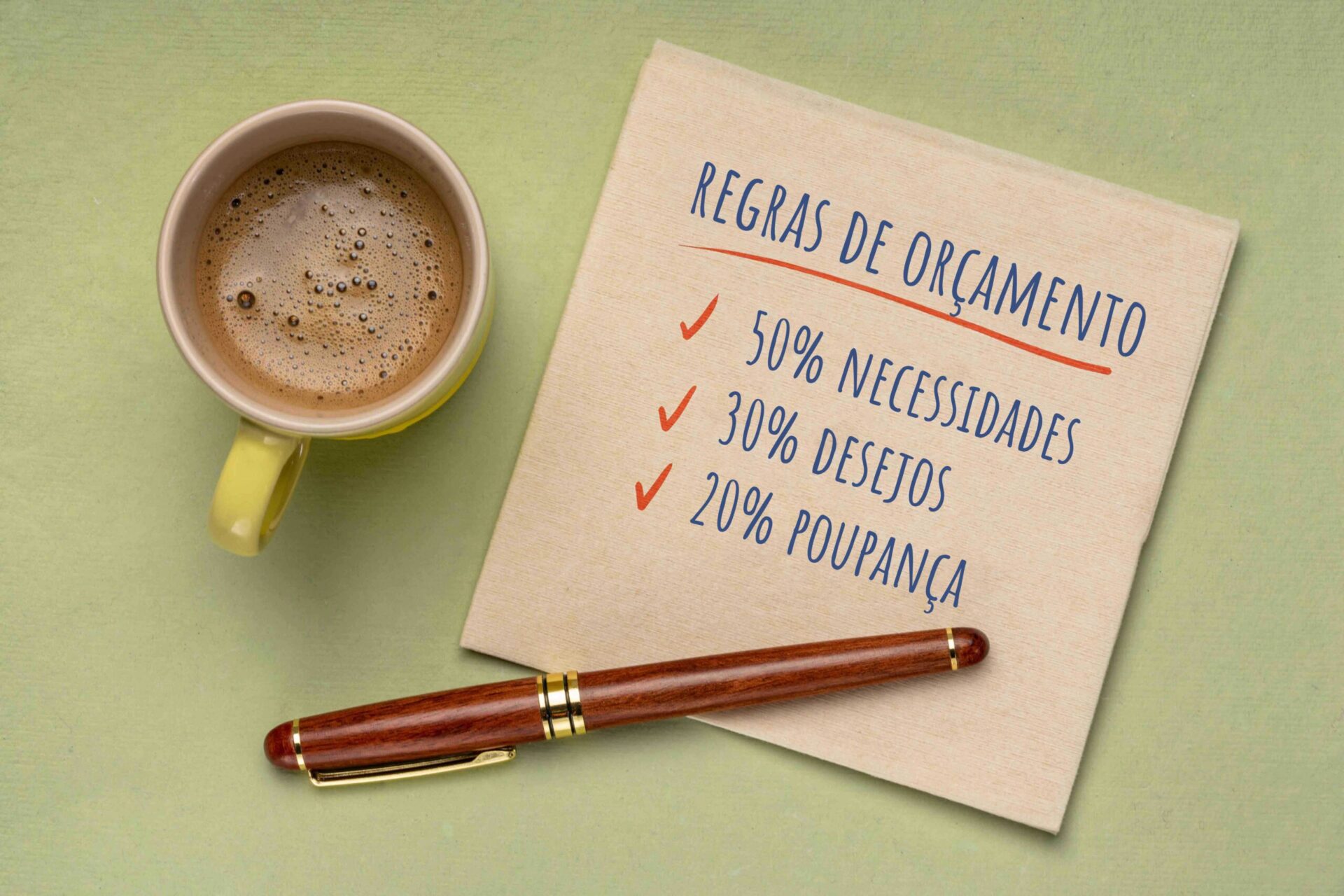

Regras de ouro para uma boa vida financeira

Não somos muito adeptos de dicas de poupança ou de resumir a boa gestão de finanças pessoais em poucas regras. No entanto, existem algumas ideias que sendo aplicadas poderão fazer toda a diferença no seu sucesso financeiro.

Gaste menos do que ganha

É obvio que para pouparmos dinheiro temos de gastar menos do que ganhamos. Sendo óbvio, muitas vezes esquecemo-nos. Porquê? Gastar menos do que ganhamos vai permitir acumular poupanças e criar um sentimento de segurança financeira que não tem preço. O mais importante é que podemos consegui-lo simplesmente cortando algumas pequenas despesas durante o mês. Como sugestão, olhe para os seus hábitos diários e veja se é possível reduzir alguma das despesas mais recorrentes, como os pequenos-almoços, almoços fora ou mudar para um restaurante mais barato.

Crie o hábito de falar sobre dinheiro em casa

Para ter sucesso nas finanças pessoais é necessário que ganhe o hábito de falar sobre dinheiro em casa. Com moderação, mas com a frequência necessária para permitir um controlo rigoroso do dinheiro em família. Sugerimos que crie o hábito de reunir com o seu cônjuge uma vez por mês para discutir o orçamento familiar. Nestas reuniões terão oportunidade de falar sobre os objetivos e sonhos da família. Sobre as despesas comuns e individuais. Sobre objetivos e esforços de poupança. Por outro lado, crie também hábitos de diálogo com os seus filhos de modo a transmitir-lhe a importância do dinheiro e da tomada de opções. Acredite que desde os três ou quatro anos de idade as crianças já têm a capacidade para perceber alguns termos e conteúdos… experimente dar-lhes um mealheiro e verá a diferença!

Crie objetivos financeiros claros

Se não sabemos o destino, todos os caminhos são certos. Verdade ou mentira? Para nos sacrificarmos na mudança de hábitos temos de ter um propósito claro. Temos de saber os motivos do sacrifício. E estes podem ser muito distintos entre famílias. Por isso, sugerimos 3 cabazes:

- Poupança para emergências, como referido anteriormente;

- Poupança para o longo prazo, como seja o caso da poupança reforma, para o estudo dos filhos ou outro grande objetivo que tenha;

- Poupança para prazeres na família, como seja uma viagem em família ou algo do género, porque o dinheiro deve ser gasto também para o seu conforto.

Invista!

Existe uma aversão ao risco e ao investimento. não é um fenómeno apenas em Portugal, porque a aversão a perder dinheiro é generalizada. Temos de colocar nas nossas cabeças a ideia de que para aumentar a qualidade de vida temos de investir. Temos de assumir riscos, para ter ganhos mais elevados do que os depósitos a prazo ou certificados de aforro.

Ferramentas e recursos para gerir finanças pessoais

Existem várias aplicações que permitem perceber para onde vai o nosso dinheiro, ajudando no esforço de gestão prudente do orçamento familiar. Mais do que curiosidade, estas aplicações permitem-nos criar pretextos para refletir, levando-nos a colocar crenças e hábitos em causa.

As melhores apps de finanças pessoais

Toshl

A Toshl Finance é uma das aplicações de finanças pessoais mais escolhidas, entre utilizadores e especialistas. Tem uma versão livre e outra paga. Dela constam tutoriais de linguagem simples, importantes para quem tem menores conhecimentos nesta área. A app está adaptada às diferentes moedas do mercado, digitais incluídas, possibilitando o registo de despesas e receitas, importação e exportação de dados e criar orçamentos. Tem também gráficos organizados que dão uma visão geral do fluxo mensal do dinheiro ou informam quanto sobra para gastar, até ao limite do orçamento definido.

Monefy

O Monefy é considerada uma das opções mais simples entre este tipo de aplicações. Ao contrário de outros produtos de género, para utilizar basta o utilizador adicionar as despesas do mês e as transações feitas no quotidiano, tendo etiquetas pré-definidas. A app dá as informações de forma clara, apostando na componente gráfica, emitindo relatórios por meio de gráficos acessíveis e com periodicidade definida pelo utilizador.

Money Lover

A Money Lover separa o orçamento mensal em categorias para facilitar a segmentação do dinheiro, sendo que o utilizador pode criar novas categorias baseadas nas suas necessidades. Apresenta resultados por via infográfica, tem ‘modo viagem’ para controlo de gastos noutras moedas. Pode gravar e agendar transações, controlar os seus créditos pessoais (já agora, conheça um crédito pessoal descomplicado e com uma taxa muito competitiva), planear um orçamento e pensar nas despesas que consegue cortar. Pode ativar os avisos de limite de orçamento e criar uma espécie de mealheiro com objetivos de poupança reais. Tem ainda um extra para partilha da carteira com a família.

Estratégias para uma vida financeira equilibrada

O nosso Administrador João Raposo diz-nos que o sucesso nas finanças pessoais passa por ter um orçamento desequilibrado. É verdade. Se pensarmos numa balança, é bom termos um peso mais no lado do rendimento do que na despesa. Sendo o esforço criarmos este desequilíbrio, devemos primeiro procurar equilibrar as despesas com o rendimento, de modo a criar oportunidades para iniciarmos um plano de poupança. Antes disso, é importante perceber como identificar problemas nas nossas finanças pessoais

Como identificar problemas nas finanças pessoais

Existem alguns sintomas de problemas financeiros a que devemos estar atentos, sendo de destacar:

- Incapacidade ou dificuldade em pagar a tempo as despesas essenciais, como sejam os contratos da água, da luz ou das telecomunicações;

- Recurso frequente ao pagamento através de cartões de crédito;

- Utilização do descoberto da conta ordenado, deixando saldo em aberto para o mês seguinte;

- Atrasos, pontuais ou menos pontuais, nos pagamentos dos créditos.

É certo que podemos ter algumas situações de atraso ou lapsos, mas se estes se revelam mais frequentes podem ser sinal de que as coisas poderão estar prestes a estoirar. Muito cuidado. Apresse-se a pedir ajuda.

Pilares do sucesso financeiro

Que tal pensar em 4 pilares importantes para o sucesso financeiro?

- Controlar o dinheiro, através da utilização de um orçamento familiar rigoroso, controlo que nos permitirá reduzir despesas para começar a poupar ou investir;

- Gerir adequadamente os créditos, procurando rever regularmente, seja pela transferência do crédito habitação, a consolidação de créditos ou a renegociação de condições contratuais.

- Criar uma poupança automática mensal, considerando-a como uma despesa essencial;

- Investir com prudência, numa lógica de diversificação de riscos.

Para termos sucesso em qualquer um destes pilares será necessário dominar as emoções. Domínio para deixar de comprar aquele produto que achávamos fundamental mas que de pouco serve. Domínio para respeitar a poupança mensal e domínio para assumir riscos, pensando no longo prazo.

Conclusão

Controlar as finanças pessoais é essencial para atingirmos os nossos objetivos e garantir a segurança financeira da nossa família. O desafio é começar já hoje. Depois de refletir sobre o que precisa de fazer é colocar mãos à obra. Se precisa de ajuda para traçar o seu caminho um dos nossos mentores financeiros pode ajudar. Em qualquer dos casos, pense sempre que o caminho será muito gratificante e que a recompensa vale a pena o sacrifício.