O tema do investimento gera sempre diferentes sensações. Somos conhecidos em Portugal pela nossa aversão ao risco, o que acaba por penalizar a riqueza que acumulamos. Neste guia vamos abordar as principais ideias que o devem levar a montar uma estratégia de investimento. No final, deverá estar um pouco mais confortável com alguns dos principais temas de poupança e investimento.

Índice

- É possível poupar em Portugal?

- Porquê poupar?

- Não se esqueça da reforma!

- Poupar ou investir?

- Como montar uma estratégia de investimento?

- Definir objetivos de investimento

- Como atingir estes objetivos?

- Conhecer os ativos

- Conhecer e gerir riscos

- Diferentes tipos de risco na estratégia de investimento

- Relação Risco / Retorno

- Conhecer os produtos e aplicações financeiras

É possível poupar em Portugal?

Conseguir poupar costuma ser o desejo de muitas famílias. Aliás, talvez seja das grandes preocupações e das ideias mais aceites. No entanto, costumamos ser confrontados com a grande dificuldade de poupar, talvez porque para poupar temos de mudar alguns hábitos de consumo. E isso custa bastante. Porque fazemos planos para o longo prazo e acabamos a ceder às tentações de curto prazo.

Dizem-nos os dados estatísticos que nos momentos de incerteza a poupança das famílias aumenta. E isto acontece porque as decisões económicas são feitas de expetativas. Se achamos que o futuro será negro iremos retrair o consumo para gerar poupanças para imprevistos. Logo, se nos momentos de incerteza e de dificuldade financeira as famílias conseguem poupar, o que dizer dos momentos de maior desafogo ou de queda de custos (como a quedas das taxas de juro do crédito habitação, por exemplo).

Porquê poupar?

É extraordinário o poder do foco e da motivação. Se temos ideias mas sem planos não conseguimos focar os nossos esforços. Na primeira dificuldade podemos sucumbir. Assim, é fundamental que defina os seus objetivos de poupança. Quaisquer que eles sejam. Vai poupar para quê? O que pretende atingir? Que sonho quer ver concretizado?

Definir objetivos claros e com um prazo bem definido é meio caminho para os atingir. O restante caminho será constituído pelo esforço e por pequenas (ou grandes) decisões.

Não se esqueça da reforma!

Nesta lógica da definição de objetivos não nos cansaremos de chamar a atenção para a urgência de pensar no longo prazo. De pensar em como iremos pagar as nossas despesas quando nos reformarmos. Para o ajudar nesta sensibilização, chamamos a atenção para um conceito muito importante que é a taxa de substituição das pensões.

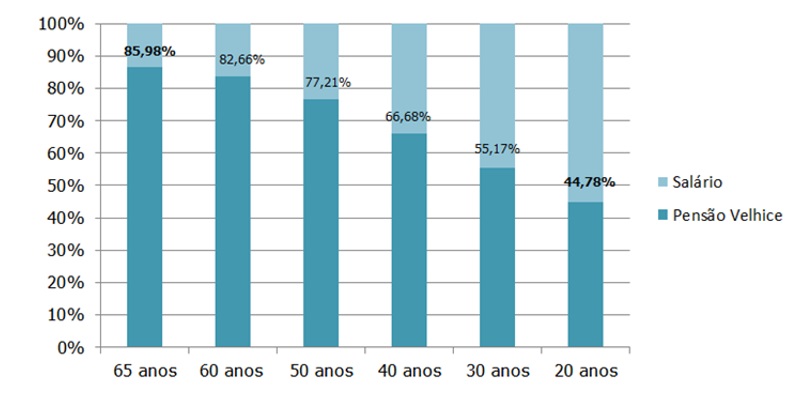

Figura – Taxa de Substituição das Pensões

Em poucas palavras, a taxa de substituição diz-nos a relação entre a nossa primeira pensão e o nosso último salário. Ou seja, se o nosso último salário é 1.000€ e a nossa primeira pensão é 500€, a taxa de substituição é 50%. Assim, sabemos que perdemos poder de compra e que temos duas opções:

- Poupamos agora para fazer face a esta redução de rendimentos;

- Aceitamos uma queda de poder de compra com potencial consequência na nossa qualidade de vida.

Tenha em mente que as questões demográficas e a dificuldade da nossa economia em criar valor irão implicar que estas taxas de substituição caiam ainda mais, porque são os trabalhadores no ativo que pagam os trabalhadores reformados.

Poupar ou investir?

Uma última ideia que importa trazer é a diferença entre dois conceitos que acabam gerando alguma confusão:

- Poupar – A preocupação de quem poupa é guardar o dinheiro. O foco é em não perder, pelo que optamos por soluções de capital e de taxa de juro garantida;

- Investir – A preocupação de quem investe é ganhar dinheiro. Em teoria todos queremos ganhar dinheiro mas nem todos querem arriscar para aumentar o ser poder de compra. Quem investe opta por soluções sem capital garantido na expetativa de obter uma taxa de retorno real positivo.

Como montar uma estratégia de investimento?

Muitas pessoas afastam-se do mundo dos investimentos por receio. Estão demasiado marcadas pelos problemas do setor financeiro que têm medo de perder o seu dinheiro. Outras pessoas afastam-se por desconhecimento, preferindo aplicações de capital garantido e que não lhes permitem obter retornos reais positivos.

Investir não precisa de ser um quebra-cabeças, bastando por vezes seguir alguns mandamentos para ter sucesso, especialmente se temos um consultor de confiança e com os conhecimentos adequados. Na prática, para ter sucesso consistente nos investimentos necessitamos de conhecer:

- Os nossos objetivos;

- As características dos diversos ativos;

- Riscos e a melhor forma de os gerir;

- Os diferentes produtos, suas características e potencialidades.

Definir objetivos de investimento

O primeiro passo no processo de investimento é conhecer os nossos objetivos. É certo que todos investimos para ganhar dinheiro, mas saber isso não basta. Saber para que investimos é essencial para escolher as melhores soluções de investimento e a forma como as conjugamos.

Neste papel, deverá perceber:

- Quanto precisa de poupar;

- Durante quanto tempo;

- Quanto consegue poupar todos os meses;

O cruzamento destas 3 variáveis irá permitir perceber se os objetivos que temos são atingíveis, qual o esforço mensal necessário (e será exequível?) e qual o nível de risco que temos de correr.

A definição de objetivos carece ainda da identificação do destino que vamos dar ao dinheiro. Na realidade, saber o destino ajuda-nos muito ao longo do caminho, pois colocamos o sacrifício em contexto. Por outro lado, permite unir a família em torno de objetivos comuns, tornando mais fácil o seu atingimento.

Como atingir estes objetivos?

O atingimento de objetivos envolve compromisso e consistência. Para facilitar, sugerimos sempre que definamos uma transferência automática de um valor para uma conta de investimentos, não esquecendo:

- Começar o quanto antes, de modo a colocar em andamento o efeito dos juros compostos;

- Assumir riscos, de modo a obter uma taxa de retorno mais elevada.

o atingimento de objetivos é facilitado com a criação / reforço de hábitos de poupança, algo que é potenciado com a criação de um Programa de Entregas Mensal, que deverá consistir em:

- Transferência automática no início do mês, garantindo que temos dinheiro na conta bancária e que fazemos uso da lei da inércia;

- Para aplicação financeira à escolha, independente da conta bancária e com acesso não imediato (os seguros que comercializamos podem ajudar);

- Considerando a lógica de começar com Pouco, com o Possível e Progressivo.

Associar o esforço de poupança mensal aos objetivos concretos vai criar um elo / conta mental entre os dois, que vai ser considerado no momento da desmobilização do capital. Se estamos a poupar para a compra de um carro, sabemos que se deixarmos de fazer a entrega mensal vamos colocar o nosso objetivo em risco. Nesse momento, conseguimos colocar as coisas em perspetiva.

Conhecer os ativos

O segundo passo no percurso de investimento será conhecer os diferentes ativos que podemos ter ao nosso dispor para compor a carteira de investimento diversificada. Na prática, todos os ativos podem ser classificados como:

- Nível de Risco do ativo, que deve ser enquadrado com o perfil do cliente;

- Horizonte temporal de investimento, que deve coincidir com os objetivos definidos;

- Liquidez, que está associado ao Horizonte de Investimento e que significa a possibilidade de transformar o investimento em dinheiro em tempo útil;

- Retorno esperado e perfil de retorno (variável, garantido, etc.).

Ao conseguirmos enquadrar todos os ativos disponíveis nestas variáveis, conseguiremos enquadrar as diferentes soluções e apresentar recomendações que se adequem aos objetivos e perfil dos nossos clientes.

Conhecer e gerir riscos

No terceiro passo, importa centrar a análise no conhecimento dos vários riscos do investimento de modo a enquadrar as decisões com o nosso perfil de risco, que também termos de conhecer. O perfil de risco costuma ser tipificado em 3 grandes categorias:

- Conservador – A maioria das pessoas são conservadores. São aquelas pessoas que não gostam de risco e que sentem desconforto com a possibilidade de perder dinheiro. Estes investidores trocam a rentabilidade por tranquilidade, embora possam beneficiar do aumento da literacia financeira que lhes permite conhecer os riscos associados ao investimento;

- Moderado – Os investidores que aceitam assumir algum risco em troca de obter um retorno ligeiramente superior às aplicações sem risco. Reagem bem a ligeiras alterações do valor da sua carteira e procuram uma grande diversificação de modo a mitigar os riscos;

- Agressivo – São poucos os investidores agressivos, pessoas que aceitam um elevado nível de risco e de variabilidade do valor dos seus ativos, pois o seu foco está em obter um elevado retorno nos seus investimentos. Geralmente, têm um bom nível de conhecimentos dos mercados e têm acesso a informação.

O fundamental nesta identificação é perceber que não existe um perfil melhor do que o outro. O nosso perfil é o perfil certo e temos de adequar as nossas sugestões a esse mesmo perfil. De notar que isto não significa que um investidor conservador não possa ter algum risco na sua carteira. Pode (e deve). No entanto, a estratégia de diversificação deve focar-se em ativos com muito baixo risco, alocando uma parcela pequena em soluções de investimento com retorno variável. Por outro lado, também não significa que os investidores agressivos devem investir 100% em ações, pois estes devem dispor de poupanças para emergências e de alguma liquidez disponível para captar oportunidades que surjam. Finalmente, como verá adiante, menor risco implicará necessariamente em menores taxas de retorno do investimento.

Diferentes tipos de risco na estratégia de investimento

Os vários investimentos e ativos podem ter um ou mais riscos associados, riscos que podemos agrupar nos seguintes:

- Preço – Variação do preço do ativo como resultado de eventos inerentes ao ativo;

- Mercado e País – Variação do preço dos ativos que compõem o mercado por fatores políticos, económicos ou sociais;

- Taxa de juro – Impacto da variação das taxas de juro no valor dos ativos, como sendo obrigações financeiras (subida de taxas de juro implicam queda do preço das obrigações);

- Cambial – Impacto das alterações das taxas de câmbio nas operações ou no preço dos ativos.

- Crédito – Aumento do risco do ativo e outras eventualidades que impactem a capacidade de a empresa pagar as suas dívidas.

- Liquidez – Incapacidade de vender o ativo em tempo útil e a condições de mercado.

Relação Risco / Retorno

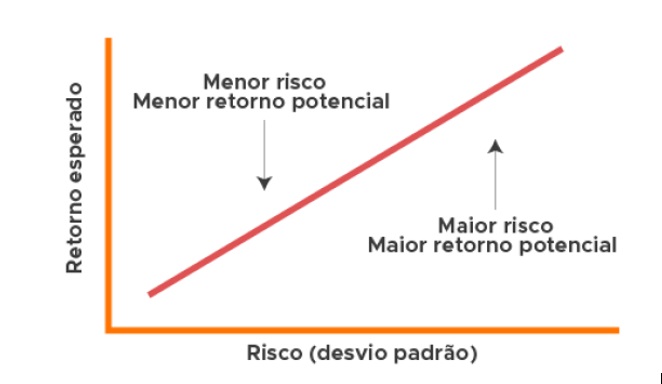

Uma das verdades no mundo do investimento é que existe uma relação direta e imediata entre a expetativa de retorno e o risco do investimento. Acontece vermos muita publicidade que foca o cliente em taxas de retorno num ano que foi particularmente bom, desconsiderando quer o retorno histórico quer, mais importante, o risco que o ativo tem.

Figura – Relação Risco / Retorno

Como referido anteriormente, o nível de risco de uma carteira está associado ao retorno esperado. Falamos de retorno esperado porque é incerto. Se fosse certo não existia risco e todos investíamos nos títulos “mais arriscados”. Uma boa estratégia de diversificação tem em conta as diferentes características dos ativos e a forma como estas se complementam e interagem entre si.

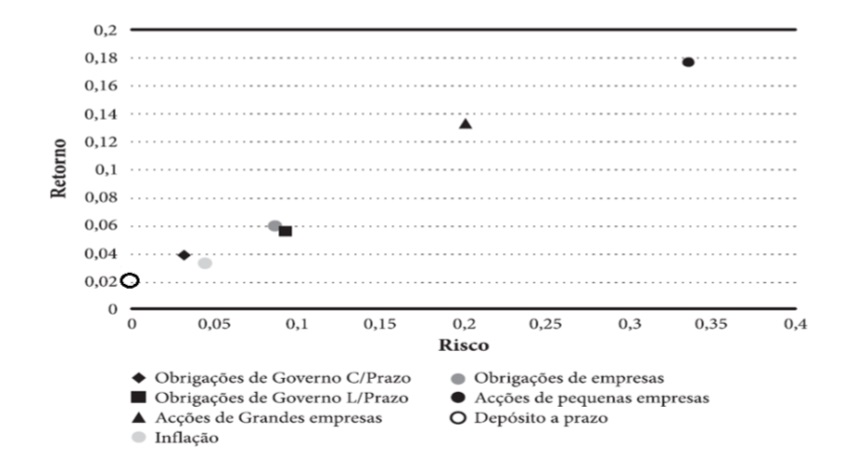

Figura – Risco / Retorno de diferentes classes de ativos

Esta análise do retorno histórico do investimento em diferentes classes de ativos mostra a mesma reta risco / retorno. Percebemos que os ativos como depósitos a prazo ou obrigações financeiras têm menos risco, mas também têm menos retorno. Ativos como ações, especialmente de pequenas empresas, têm bastante mais retorno, mas também têm um nível de risco significativo. Não quer isto dizer, mais uma vez, que o investidor deva constituir a sua carteira apenas de ações de pequenas empresas. Deve, sim, diversificar riscos e combinar os ativos de modo a obter uma melhor relação risco / retorno.

Não é demais referir que a análise apresentada tem em conta os dados históricos de retorno e de volatilidade da cotação dos ativos, referindo ainda que acontecimentos passados não são garantia de futuro. Por outras palavras, retornos passados não são garantia de retornos futuros.

Conhecer os produtos e aplicações financeiras

O último passo consiste em conhecer diferentes produtos e aplicações financeiras para tornar a estratégia uma realidade. Existem muitas alternativas, umas com mais risco e outras com menos risco. Não iremos aprofundar neste artigo as várias soluções disponíveis, mas alertar para alguns tópicos relevantes:

- Não inventar – Não precisamos de inventar para ganhar dinheiro nos investimentos. O mesmo será dizer que bastam poucas classes de ativos para conseguir atingir os seus objetivos, nomeadamente ações e obrigações. Poderemos ter outras, como o imobiliário, certificados de aforro e depósitos a prazo (este último mais como forma de parquear a nossa liquidez antes de encontrar alternativas). Algumas dicas adicionais:

- Diversificar riscos – Para a generalidade dos investidores faz sentido investir através de instrumentos de investimento coletivo, nomeadamente fundos de investimento. Estas soluções permitem diversificar riscos por inúmeros ativos e classes de ativos, otimizando a relação risco / retorno da sua carteira;

- Se parece bom demais para ser verdade… – Se algum produto ou retorno que nos prometem parecer bom demais para ser verdade, provavelmente será bom demais para ser verdade;

- Desempenhos passados não são garantia de desempenhos futuros – Não olhe para o retorno do passado como garantia de retorno futuro.

- Cuidado com a fiscalidade e com as comissões – A fiscalidade e as comissões podem retirar-nos uma parte importante do retorno da nossa carteira de investimentos. Assim, poderemos procurar soluções como PPR, fundos de pensões ou outras soluções que nos permitam otimizar os custos da nossa carteira (conheça os seguros de capitalização).

Esperemos que esteja agora mais conhecedor deste fascinante mundo dos investimentos. Sugerimos agora que aprofunde os seus conhecimentos sobre o FIRE, de modo a atingir a sua independência financeira e que explore os artigos sobre como investir em ações e como investir em imobiliário.